进项税额转出是增值税会计处理中的一个重要环节,通常发生在企业购进的货物或服务因各种原因不能抵扣进项税额时,以下是详细的解析过程和会计分录步骤:

理解进项税额转出的概念

进项税额是指企业在购进货物或接受劳务时支付的增值税,可以作为进项税进行抵扣,当这些货物或劳务由于某些原因(如退货、折让、改变用途等)不再符合抵扣条件时,就需要将相应的进项税额转出,即从进项税额中扣除。

确定需要转出的进项税额

需要明确哪些购进的货物或服务发生了不可抵扣的情况,并计算出对应的进项税额,假设某企业购进了一批原材料,价税合计为117万元(其中含税金额为17万元),后来发现部分原材料不合格需要退货,退货金额为10万元(含税)。

计算转出的进项税额

根据上述例子,退货金额为10万元(含税),其中包含的增值税额为:

\[ \text{转出的进项税额} = \frac{10 \text{万元}}{1 + 0.13} \times 0.13 \]

\[ = \frac{10}{1.13} \times 0.13 \]

\[ = 8.85 \times 0.13 \]

\[ = 1.15 \text{万元} \]

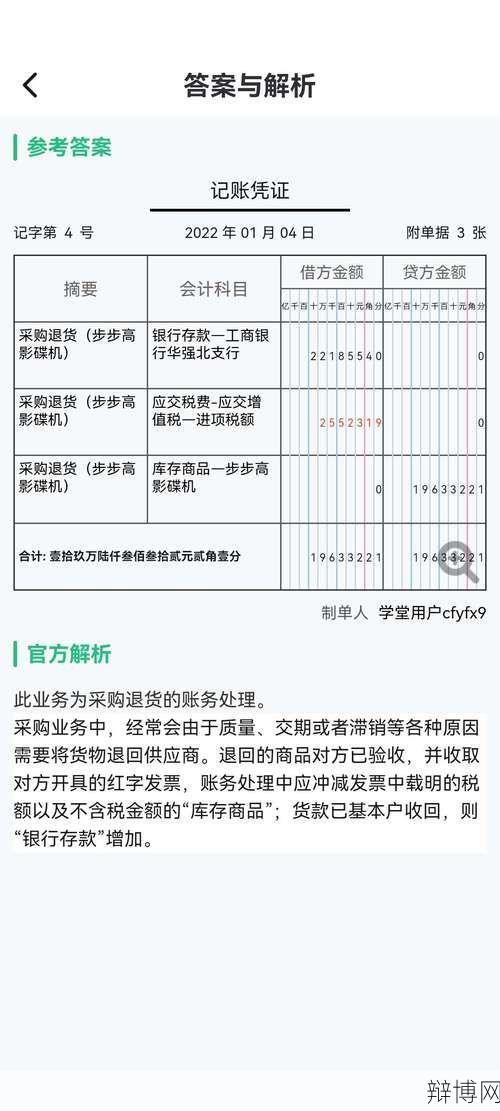

编制会计分录

根据上述计算结果,编制会计分录如下:

借方:

应付账款(或其他相关科目):10万元

贷方:

银行存款(或现金):8.85万元

应交税费—应交增值税(进项税额转出):1.15万元

具体会计分录为:

借:应付账款 10万元

贷:银行存款 8.85万元

应交税费—应交增值税(进项税额转出) 1.15万元记录和申报

在实际操作中,企业需要在财务系统中准确记录这笔分录,并在增值税申报期内将转出的进项税额正确申报给税务机关。

通过以上步骤,我们详细解析了进项税额转出的会计处理过程,包括计算转出金额、编制会计分录以及记录和申报的要求,这一过程确保了企业财务数据的准确性和税务处理的合规性。